財經 | 投資理財

00878、00713、00919⋯高股息ETF怎麼挑?從3數據看選哪一檔!

- 在00915、00918、00878、00713、00919高股息ETF中,00915、00918過去2年報酬率最高。

- 從風險報酬角度,00918和00713表現最佳,能在相對低波動的狀況下獲得較好報酬。

- 投資人可依個人的風險偏好選擇高股息ETF:追求高報酬選00915、重視風險報酬比選00918或00713,追求低波動則可選00713。

年底又開始討論比較多檔高股息ETF的配息,有幾檔月配息的高股息ETF配息殖利率越配越低,有幾檔還能維持在超過年化10%的配息殖利率,到底該不該換股持有呢?

2024年高股息ETF總報酬前幾名又出現了00915與00918,這2檔在2023年就是報酬最高的高股息ETF,2024年排名又再次在前,這2檔到底能不能投資呢?

今天要比較00915、00918、00878、00713與00919這5檔高股息ETF該如何選擇,先介紹各檔的選股邏輯特色。

5檔高股息ETF選股邏輯與特色

00915:排除營業表現較差個股,選出過去3年股利率高,過去1年還原標準差低波動的個股,優先挑選市值200億以上,選出前30檔股票。

00918:由前33%高股利率個股,依據最近最多15次高除息填息率,取前30檔股票。

00878:由符合ESG評級BB以上企業,選出過去3年平均年化股息殖利率,與近12個月年化股息殖利率加權後,選出前30檔股票。

00713:除了考量高股息,還將營運能力與股價波動納入權重考量,訴求低價格波動的高股息50檔股票。

00919:依據5月定審前已公告的現金股利金額,跟12月定審前預估股利率高低,選出前30檔股票。

依據這些選股邏輯,你會如何挑選你想投資的高股息ETF呢?

高股息ETF怎麼選?累積報酬率、標準差、夏普值3指標

00915與00918已上市超過2年,這5檔高股息ETF已經都有超過2年的股價與配息紀錄,如果不看選股邏輯,光從過去2年多的歷史統計資料,我們又可能做怎樣的選擇呢?

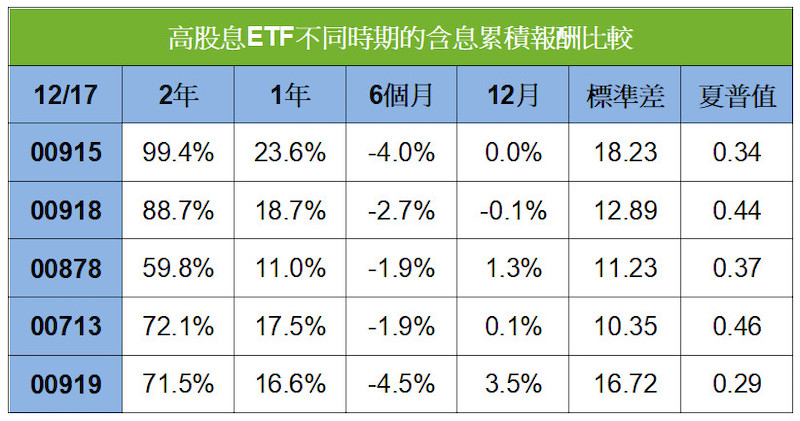

下圖自2023年1月1日(2年)、2024年1月1日(1年)、2024年7月1日(6個月)、2024年12月1日(12月)起,統計至2024年12月17止的含息累積報酬,加上從MoneyDJ取得的夏普值與標準差資訊,來做參考依據。

參考過去股價與配息紀錄,這幾檔又可以怎麼選呢?

首先,可以看到00915與00918在過去2年獲得含息累積報酬99.4%與88.7%,1年累積報酬是23.6%與18.7%,都高於其他3檔高股息ETF。其次是00713與00919在過去2年取得72.1%與71.5%,表現最差的是00878的59.8%。

依據這個資訊,我們應該直接投資投報率最高的00915或00918嗎?我們應該還要再參考一下各檔的標準差與夏普值。

標準差代表的是價格波動的程度,數字越高,股價波動越大。夏普值代表的是在同樣的風險值下,可以帶來多少的預期報酬,夏普值越高越好。

譬如,00915的夏普值是0.34,代表每增加1%的風險,可以預期帶來額外0.34%的資產報酬。

標準差除了在2年與1年的累積報酬能看出一些差別外,在6個月的短期數據也能分辨。股價波動越大,6個月的負報酬幅度也越大。但在報酬表現上,00713明顯的較為突出,以最低的標準差獲得較高累積報酬,以及最高的夏普值。

如果你想挑報酬率最高的ETF,00915會是表現最好的一檔,但是他的標準差(股價波動度)是18.23;00918的2年報酬率只比00915少10.7%,但標準差只有12.89,用比例看是少了41.43%。

報酬多10.7%,但要多冒股價多41.43%的波動度,到底值不值得?我們可以直接參考夏普值。00915的夏普值是0.34,00918的夏普值是0.44,這表示在增加同樣的波動風險下,00918可帶來的可預期報酬會比較高。

所以,單純以這個圖表來推論,想投資00878的人,不如投資00713。因為00878的標準差與00713相仿,但00713的2年累積報酬比00878多12.3%,這個同樣也反映在夏普值上——00713是0.46,00878是0.37。相較之下,00713比00878更值得投資。

如果想投資00919的人,不如投資00713或00915,因為光以報酬率比較,00713與00919相當接近,但標準差卻差了6.37,在相同報酬的情形下,當然優先選波動風險低的選擇。

如果是不怕股價波動,願意承受多一點波動度的人,00915的標準差只比00919高1.51,但2年累報酬率卻多了27.9%,光這一點就相當值得改投資00915。若改參考夏普值也是一樣,00915是0.34、00713是0.46,都比00919的0.29高。

00915、00918、00878、00713、00919怎麼挑?

這幾檔高股息ETF,在不參考其背後的選股邏輯下,該如何考慮呢?

- 能夠承受高波動風險,想追求最高投報率的人,可以選00915。

- 優先參考夏普值為出發點的人,可以選00918與00713,報酬與風險比例最優。

- 主要考慮低波動風險者,優先選擇應該是00713。

當然,過去績效不代表未來的表現,畢竟只是過去2年的績效統計,有可能在未來3年會發生均值回歸,00915、00918與00713也可能變成表現在後段班的高股息ETF。未來的事情無從預測,這也是金融投資困難的地方。

若再加上選股邏輯(有人不喜歡00918的最大成分股是長榮海運),與內扣管理費的考量,又會有甚麼改變嗎?歡迎分享討論。

*本文獲「雨果的投資理財生活觀」授權轉載,原文

責任編輯:倪旻勤

核稿編輯:陳瑋鴻

這是一個開放給所有商周讀者發聲的管道,如果你有意見想法不吐不快,歡迎大聲說出來!(來稿請寄至red_chen@bwnet.com.tw)